Inminente fin de alzas tasas Fed reactiva acuerdos de recompra

Agencias, Ciudad de México.- El aumento de la actividad en un sector del mercado de acuerdos de recompra se está viendo impulsado por un cambio en el posicionamiento de instrumentos del Tesoro a medida que la Reserva Federal se acerca al final de su ciclo de alzas de tasas, según Barclays Plc.

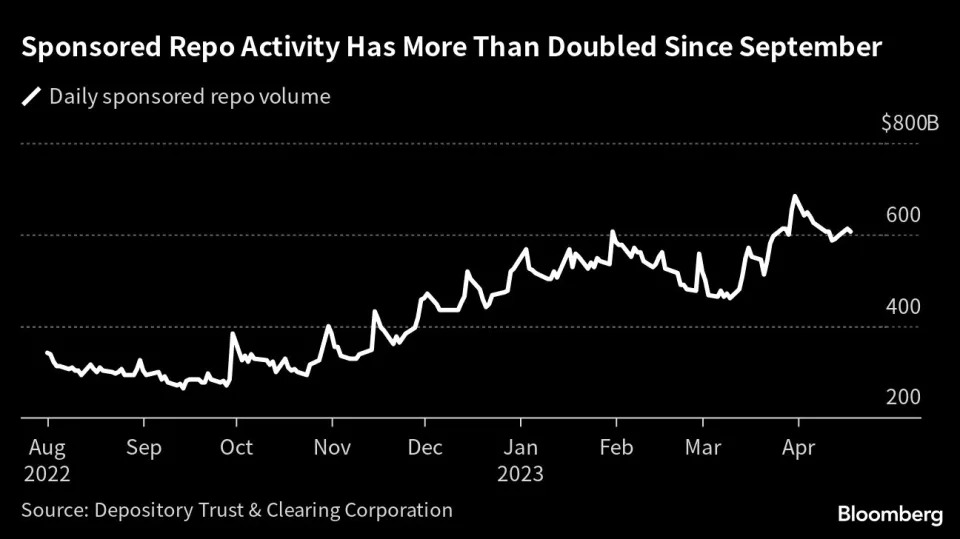

Los volúmenes generales en el espacio de los acuerdos de recompra han aumentado desde septiembre, pero los acuerdos de recompra patrocinados han aumentado aún más rápido y su actividad se duplicó con creces a más de US$600,000 millones durante ese período, según datos de Depository Trust & Clearing Corp.

Las transacciones de acuerdos de recompra patrocinados permiten a los prestamistas realizar transacciones con contrapartes como fondos del mercado monetario y fondos de cobertura, sin chocar con las restricciones regulatorias en sus propios balances. Estos acuerdos son “patrocinados” o compensados de manera efectiva a través de la plataforma de acuerdos de recompra de Fixed Income Clearing Corp., lo que permite a los bancos intermediarios obtener una compensación de dos partes de una operación y mantener menos capital para respaldarla.

“Dado que la Reserva Federal está cerca del final de su ciclo de ajuste, la demanda para financiar posiciones largas ha aumentado”, escribió en una nota a los clientes el estratega de Barclays Joseph Abate. “A su vez, esto ha empujado las tasas de acuerdos de recompra bilateral compensadas” por encima de la tasa de los acuerdos de recompra inversa de la Fed, dijo.

Hasta septiembre pasado, la tasa mediana de los acuerdos de recompra bilateral compensada ponderada por volumen se cotizaba varios puntos básicos por debajo del rendimiento de oferta de los acuerdos de recompra inversa, pero ahora se ha movido por encima de ese nivel debido a una mayor demanda de financiamiento, según Abate.

A medida que ha aumentado la necesidad de financiación, la capacidad de balance de los intermediarios se ha vuelto más escasa, entre la intermediación de acuerdos de recompra y los crecientes inventarios de valores. Las tenencias de instrumentos del Tesoro de operadores han aumentado aproximadamente en US$60.000 millones a US$213,000 millones este año, según datos de la Fed de Nueva York.

Con información de la Agencia Bloomberg